Ketentuan Pajak Profesi – Konsultan

ARTIKELPAJAK PENGHASILANPPH PS. 23PPH PS. 21

Admin

7/12/2024

Dalam KKBI kata konsultan memiliki definisi sebagai ahli yang tugasnya memberi petunjuk, pertimbangan, atau nasihat dalam suatu kegiatan (penelitian, dagang, dan sebagainya); penasihat. Seorang konsultan akan memberikan layanan dalam bentuk perencanaan dan strategi perkembangan dalam bidang yang dikuasainya, seperti bidang bisnis, pajak, keuangan, sipil, dan masih banyak lagi.

Terdapat banyak jenis-jenis konsultan seperti :

Konsultan Manajemen

Konsultan Pemasaran

Konsultan Akuntansi

Konsultan Pajak

Konsultan Keuangan

Konsultan IT

Konsultan SDM

Konsultan Aktuaria

Selain yang disebutkan diatas masih banyak lagi jenis-jenis konsultan menurut bidang yang yang dikuasainya.

Dasar Hukum

Undang-Undang Nomor 6 Tahun 1983 tentang Ketentuan Umum Dan Tata Cara Perpajakan sebagaimana telah beberapa kali diubah terakhir dengan Undang-Undang Nomor 6 Tahun 2023 tentang Penetapan Peraturan Pemerintah Pengganti Undang-Undang Nomor 2 Tahun 2022 tentang Cipta Kerja menjadi Undang-Undang (selanjutnya disebut UU KUP).

Undang-Undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan sebagaimana telah beberapa kali diubah terakhir dengan Undang-Undang Nomor 6 Tahun 2023 tentang Penetapan Peraturan Pemerintah Pengganti Undang-Undang Nomor 2 Tahun 2022 tentang Cipta Kerja menjadi Undang-Undang (selanjutnya disebut UU PPh).

Undang-Undang Nomor 8 Tahun 1983 tentang Pajak Pertambahan Nilai Barang Dan Jasa Dan Pajak Penjualan Atas Barang Mewah sebagaimana telah beberapa kali diubah terakhir dengan Undang-Undang Nomor 6 Tahun 2023 tentang Penetapan Peraturan Pemerintah Pengganti Undang-Undang Nomor 2 Tahun 2022 tentang Cipta Kerja menjadi Undang-Undang (selanjutnya disebut UU PPN)

Peraturan Pemerintah Republik Indonesia Nomor 55 Tahun 2022 tentang Penyesuaian Pengaturan di Bidang Pajak Penghasilan.

Peraturan Menteri Keuangan Nomor 147/PMK.03/2017 tentang Tata Cara Pendaftaran Wajib Pajak dan Penghapusan Nomor Pokok Wajib Pajak serta Pengukuhan dan Pencabutan Pengukuhan Pengusaha Kena Pajak.

Peraturan Menteri Keuangan Nomor 68/PMK.03/2010 Tentang Batasan Pengusaha Kecil PPN sebagaimana telah diubah dengan Peraturan Menteri Keuangan Republik Indonesia Nomor 197/PMK.03/2017.

Peraturan Menteri Keuangan Nomor 243/PMK.03/2014 Tentang Surat Pemberitahuan (SPT) sebagaimana telah diubah terakhir dengan Peraturan Menteri Keuangan Republik Indonesia Nomor 18/PMK.03/2021 tentang Pelaksanaan Undang-Undang Nomor 11 Tahun 2020 tentang Cipta Kerja di Bidang Pajak Penghasilan, Pajak Pertambahan Nilai dan Pajak Penjualan atas Barang Mewah, serta Ketentuan Umum dan Tata Cara Perpajakan.

Peraturan Menteri Keuangan Nomor 252/PMK.03/2008 tentang Petunjuk Pelaksanaan Pemotongan Pajak atas Penghasilan Sehubungan Dengan Pekerjaan, Jasa, Dan Kegiatan Orang Pribadi

Peraturan Dirjen Pajak Nomor PER-16/PJ/2016 Tentang Pedoman Teknis Tata Cara Pemotongan, Penyetoran Dan Pelaporan Pajak Penghasilan Pasal 21 Dan/Atau Pajak Penghasilan Pasal 26 Sehubungan Dengan Pekerjaan, Jasa, Dan Kegiatan Orang Pribadi

Peraturan Dirjen Pajak Nomor PER-17/PJ/2015 Tentang Norma Penghitungan Penghasilan Neto

Peraturan Dirjen Pajak Nomor Per-1/PJ/2023 tentang Pedoman Teknis Tata Cara Pemotongan, Penyetoran, dan Pelaporan Pajak Penghasilan Pasal 23 atas Penghasilan Royalti yang Diterima atau Diperoleh Wajib Pajak Orang Pribadi yang Menerapkan Penghitungan Pajak Penghasilan Menggunakan Norma Penghitungan Penghasilan Neto.

Objek Pajak

Berdasarkan Per-16/PJ/2016, Konsultan yang menerima atau memperoleh penghasilan sehubungan dengan pemberian jasa termasuk dalam kriteria tenaga ahli yang melakukan pekerjaan bebas.

Objek pajak penghasilan seorang konsultan selain dari perkerjaan bebas akan diberlakukan menurut UU PPh Pasal 4 ayat (1) yaitu :

Penghasilan dari pekerjaan dalam hubungan kerja, misalnya seorang Konsultan bekerja sebagai karyawan perusahaan.

Penghasilan dari usaha dan kegiatan misalnya penghasilan dari usaha perdagangan, restoran, salon kecantikan, usaha pom bensin, dan lain-lain.

Penghasilan dalam negeri lainnya yang bersifat tidak final berupa komisi, hadiah atau imbalan lain, misalnya Konsultan mendapatkan komisi terkait dengan jasa perantara;

Penghasilan dari modal yang berupa harta bergerak ataupun harta tak bergerak seperti: bunga, misalnya Konsultan memperoleh penghasilan bunga; royalti, misalnya Konsultan mendapatkan royalti atas hak paten atau intelectual property yang dimiliki/ ditemukan; sewa harta selain tanah/bangunan, misalnya penghasilan dari sewa truk/ mobil; keuntungan dari penjualan/pengalihan harta, misalnya keuntungan dari penjualan mobil, motor, kapal dsb;

Penghasilan dalam negeri yang dikenakan PPh yang bersifat final, misalnya penghasilan dari sewa tanah dan/atau bangunan, penghasilan berupa bunga bank/ obligasi, penghasilan dari pengalihan saham di bursa efek Indonesia.

Penghasilan luar negeri

Dasar Pengenaan Pajak

Dasar Pengenaan Pajak (DPP) untuk setiap konsultan berbeda-beda sesuai kondisi. Untuk penghitungan DPP seorang konsultan adalah sebagai berikut:

Dalam hal Konsultan hanya bekerja sebagai karyawan di perusahaan dan telah dipotong PPh Pasal 21, maka penghasilan neto adalah penghasilan dari pekerjaan seperti gaji, honorarium, dikurangi dengan biaya jabatan, iuran Jaminan Hari Tua, dsb.;

Konsultan yang melakukan kegiatan usaha atau pekerjaan bebas dan menggunakan pembukuan maka penghitungannya penghasilan nettonya adalah:

Penghasilan Neto = Penghasilan Bruto - Biaya Usaha

Biaya usaha adalah biaya-biaya yang digunakan sehubungan dengan mendapatkan, menagih, dan memelihara penghasilan.

Konsultan yang melakukan kegiatan usaha atau pekerjaan bebas dan menggunakan pencatatan, tata cara penghitungan penghasilan netonya adalah sebagai berikut:

Penghasilan Neto= %Norma x Penghasilan Bruto

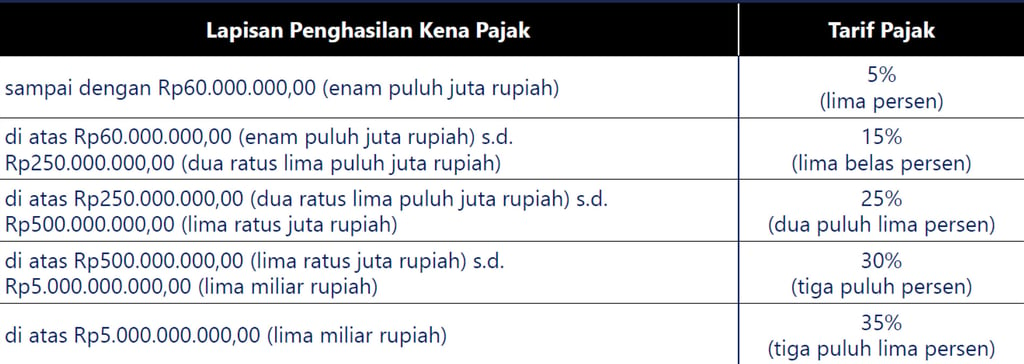

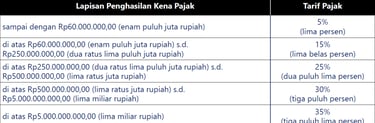

Penghasilan Kena Pajak = Penghasilan Neto – PTKP

PPh terutang = Tarif PPh Pasal 17 (1) huruf a x Penghasilan Kena Pajak

Pihak yang membayarkan imbalan jasa kepada Konsultan harus melakukan pemotongan PPh 21 dengan kriteria penerima penghasilan Bukan Pegawai:

a. Apabila Konsultan memiliki NPWP dan menerima/memperoleh penghasilan semata-mata dari satu pemberi penghasilan yang bersifat berkesinambungan maka pemotongannya adalah sebagai berikut:

DPP = (50% X Penghasilan bruto) – PTKP Per Bulan

PPh Terutang = Tarif Pasal 17 ayat (1) huruf a UU PPh X DPP (berlaku kumulatif)

b. Apabila Konsultan menerima/memperoleh penghasilan yang tidak bersifat berkesinambungan atau menerima penghasilan yang berkesinambungan dan mempunyai penghasilan lain maka pemotongannya sebagai berikut:

DPP = 50% X Penghasilan bruto

PPh Terutang = Tarif Pasal 17 ayat (1) huruf a X DPP

Apabila Konsultan memperoleh penghasilan berupa royalti maka akan dilakukan pemotongan PPh Pasal 23 dengan ketentuan sebagai berikut:

a. Apabila Konsultan dalam menghitung Penghasilan Neto menggunakan Norma Penghitungan Penghasilan Neto dan menyampaikan Bukti Penerimaan Surat (BPS) pemberitahuan norma ke pemotong sebelum dilakukan pemotongan

PPh 23 atas royalti: 15% X 40% X Jumlah bruto royalty

(sesuai ketentuan Per-1/PJ/2023)

b. Apabila tidak memenuhi ketentuan sebagaimana dimaksud pada huruf a

PPh 23 atas royalti = 15% X Jumlah bruto royalti

Konsultan akan mendapatkan bukti potong PPh Pasal 21/ PPh Pasal 23 tersebut yang dapat dipergunakan sebagai kredit pajak untuk mengurangi PPh yang harus dibayar pada SPT Tahunan.

Apabila pemberi imbalan jasa menggunakan Konsultan Asing maka diwajibkan untuk melakukan pemotongan PPh Pasal 26 dengan tarif pajak 20% atau dengan tarif sesuai dengan tax treaty yang berlaku.

Apabila Konsultan memberikan jasa ke luar negeri, maka bukti potong atas penghasilan jasa luar negeri dapat dikreditkan selama sesuai dengan peraturan perpajakan.

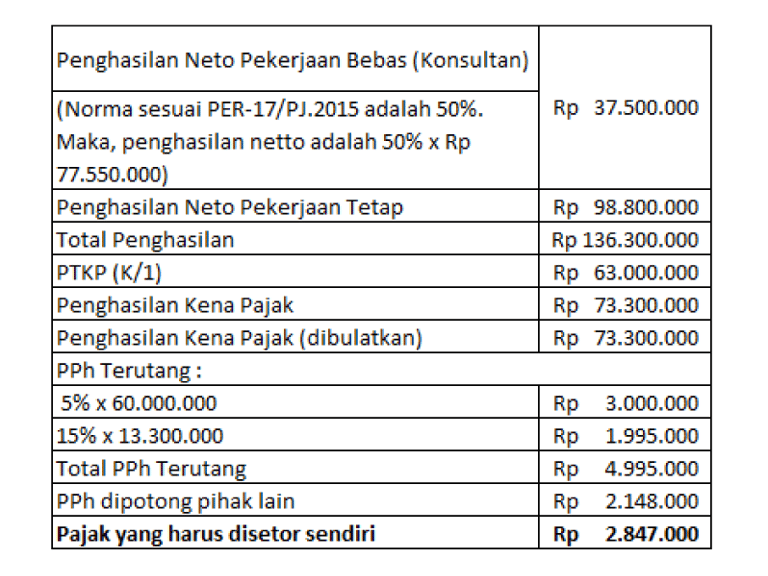

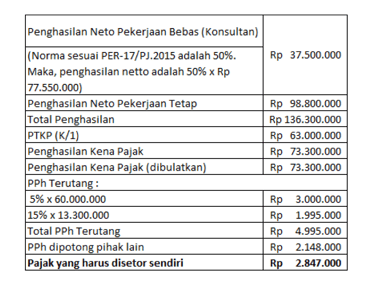

Contoh :

Pak Udin adalah seorang karyawan di PT. ABC yang bergerak di bidang konsultasi Manajemen Bisnis dengan total penghasilan yang diterima Pak Udin tahun 2023 sebesar Rp 98.800.000 dan diberikan bukti potong sebesar Rp 2.148.000. Pak Udin juga memiliki pekerjaan sampingan sebagain konsultan bisnis dengan komisi di tahun 2023 sebesar Rp. 75.000.000.

Pak Udin sudah menikah dan mempunyai seorang anak. Maka perhitungan pajak Pak Udin :